这项新规则将在明年1月起执行,与其他市场的SPAC上市机制大有不同。

SPAC上市作为一种“非传统”的上市形式,反映港交所的“与时俱进”。

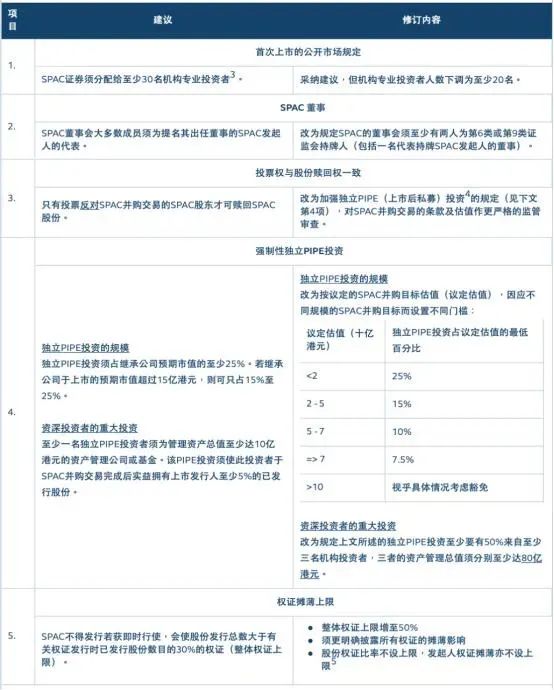

港交所公布了一项上市新规,令香港成为继美国、新加坡市场之后,又一允许特殊目的收购公司(SPAC)上市的市场。港交所的SPAC规则可谓史上最严,这项新的上市机制将在2022年1月1日起生效。新规则对于SPAC这种“造壳上市”的模式给出了明确的定义与上市标准,参考美国的经验,港交所结合香港的资本市场环境,做了一定的本地化约束。众所周知,SPAC或特殊目的收购公司是空壳公司,在证券交易所上市,然后再与目标公司合并上市。这种方式通常比首次公开募股(IPO)具有更高的估值和更短的上市时间。换句话说,就是先上市,然后在规定时间内收购资产充实业务。从2020年起,SPAC在美国资本市场大受欢迎,但由于投资者被许多SPAC 糟糕的财务业绩和美国证券交易委员会(SEC)牵头的监管打击所影响,目前的融资步伐已经有明显放缓。但港交所称,市场非常支持增设特殊目的收购公司(SPAC)上市机制的建议。和咨询文件相比,港交所评估市场的意见时考虑了本身的监管原则,并作出了数项修改。比如,取消只有否决SPAC并购交易才能有股份赎回权的建议。经过慎重考虑之后,若能够提高PIPE投资要求以支持SPAC并购目标的估值,股份赎回权与SPAC并购交易投票并不需要挂钩。对于SPAC方案还有两个方面的修改,即是减少SPAC上市时分配给机构专业投资者的最少人数;也容许了更高的权证摊薄上限,如机构专业投资者人数下调为至少20名。可以说,香港成熟的金融环境也是SPAC上市得以“成真”的必要条件,若要成立SPAC公司,首先需要“发起人”。良好信誉、商业能力,而吸引更多的投资者投资SPAC公司。

调整后的SPAC制度,将使香港处于更有利和宽松的地位,以争夺全球SPAC公司在香港的上市机会。

由于SPAC区别于主流上市规则的诸多创新特点,风险也不可避免,甚至可能破坏市场公平和声誉。因此,港版SPAC被认为“严格”。与其他市场的SPAC上市机制不同,香港建议“设计了一个监管框架”,有助控制复杂的SPAC架构中每一个环节的风险。同时保持SPAC整体机制在商业上的吸引力。香港已经在持续打击“反向收购上市”,近几年改善了市场素质。在港版SPAC机制上,港交所尤其强调“透过SPAC并购上市的企业与申请IPO的企业一样,需要符合相同的资格及合适性规定。”SPAC上市条件:仅限专业投资者才可认购和买卖SPAC证券1.分配对象:仅限专业投资者才可认购和买卖SPAC证券2. 分配规则:至少有75 名专业投资者,当中至少20 名须为机构专业投资者,而此等机构专业投资者必须持有至少75%的待上市证券5. 存续期限:SPAC 须在 24 个月内刊发 SPAC 并购公告并在 36 个月内完成 SPAC 并购交易(可申请延期)(i) 机构专业投资者:《证券及期货(专业投资者)规则》第4、6及7 条所述的信托法团、法团或合伙,包括(i)总资产不少于4,000万港元的信托法团;及(ii)投资组合不少于800万港元或总资产不少于4,000万港元的法团或合伙。(ii) 非机构专业投资者:《证券及期货(专业投资者)规则》第5条所述的个人,包括投资组合不少于800万港元的个人。

SPAC在上市时及其后均须有至少一名SPAC发起人是持有证监会所发出的第6 类(就机构融资提供意见)及/或第9 类(提供资产管理)牌照的公司。且至少有1名发起人实益持有SPAC发行股份达到10%。此外,富途企业服务(富途ESOP&IPO)发现,港交所还要求,SPAC董事会须至少有两人为第6类或第9类证监会持牌人(包括一名代表持牌SPAC发起人的董事),但不要求董事会的大部分成员均为发起人代表。此前的《咨询文件》要求董事会的大部分成员须为发起人代表,有专业人士指出,SPAC董事会需要有更多的独立非执行董事,从而对SPAC并购交易提供有效意见并反映独立股东的利益,因而在最终文件里,港交所对此做出了修订。港交所将SPAC并购交易完成而产生的上市发行人称为“继承公司”,并要求继承公司须符合《上市规则》的所有新上市规定。针对继承公司的上市规则,不同于《上市规则》中关于上市时须至少有300 名股东的规定,港交所要求继承公司上市时须至少有100 名专业投资者。在市值方面,港交所规定,在签订具有约束力的SPAC并购交易协议时,SPAC并购目标的公平市值须达SPAC首次发售所筹得资金的至少80%。关于禁售期,港交所要求发起人在SPAC并购交易完成日期起计12 个月内不得出售上市文件所示中其实益拥有的任何继承公司证券。

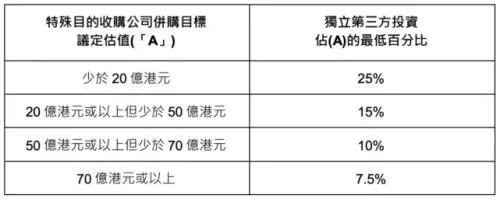

港交所要求 SPAC 必须向独立 PIPE 投资者取得资金,以完成 SPAC 并购交易。之所以有这样的要求,在于与传统IPO不同,SPAC并购目标的估值并不是由承销商根据一大批外部投资者的市场需求而厘定,而是由SPAC 并购目标与SPAC 发起人磋商厘定。由于SPAC 并购目标估值仅由少数公司决定,估值被操纵的风险会更高,因此,港交所认为独立PIPE投资是必要的。注:独立PIPE(上市后私募)投资指为完成SPAC并购交易而在SPAC并购公告刊发之时已落实会获得的独立第三方投资。港交所具体要求包括:独立PIPE 至少要有50%来自至少三名资深投资者,三者须分别是资产管理总值至少达80 亿港元的资产管理公司,又或基金规模至少达80 亿港元的基金。针对独立第三方投资者筹集所得的资金总额占SPAC并购目标的估值最低百分比,港交所也有所限制: